Популярному у казахстанских инвесторов паевому инвестиционному фонду (ПИФ) «Центр Кредит - Валютный» в мае исполнилось 4 года с момента создания. С результатами работы ПИФа делится команда управляющих от BCC Invest. Рассматриваем также соотношение риск/доходность.

- Какое место сейчас занимает ПИФ среди подобных фондов в Казахстане? Ваш типичный клиент? И сколько у ПИФа всего пайщиков?

- На сегодняшний день ИПИФ «Центр Кредит – Валютный» является крупнейшим среди розничных инвестиционных фондов (открытых и интервальных ПИФов) в Казахстане. К своему четырехлетию фонд превысил $100 млн по стоимости чистых активов. При этом количество держателей паев фонда составило порядка 500 человек.

Минимальная сумма для первого приобретения паев фонда инвестором – $10 000, для последующих повторных приобретений паев – $1 000. Многие инвесторы, инвестировав сначала какую-то небольшую для себя сумму, в дальнейшем увеличивают сумму инвестиций в фонд, причем неоднократно. Некоторые инвесторы инвестируют в фонд периодически на регулярной основе.

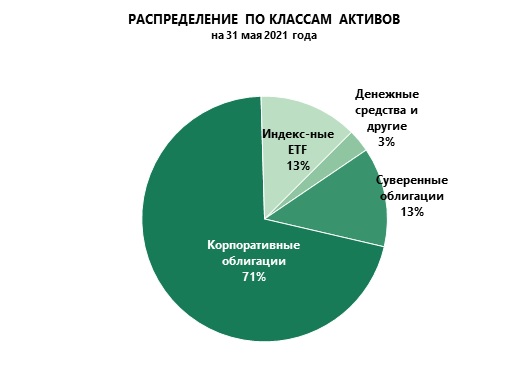

- Какова структура портфеля ПИФа, доля долговых ценных бумаг (бондов) казахстанских и зарубежных эмитентов, индексных фондов?

- Основу портфеля активов Фонда составляют инструменты с фиксированной доходностью - облигации казахстанских и иностранных эмитентов, номинированные в долларах США и других твердых валютах. В целях диверсификации рисков и увеличения ожидаемой доходности также используются индексные фонды (ETF), базовым активом которых являются диверсифицированные индексы облигаций.

- Если сравнить пай в этом ПИФе и валютным депозитом в казахстанском банке, по соотношению риск/доходность в чью пользу преимущество? И почему?

- Целью инвестирования активов Фонда является получение держателями паев инвестиционного дохода в долларах США, превышающего доходность депозитов в банках, при умеренном уровне риска за счет диверсификации активов и отбора финансовых инструментов.

То есть, изначально управляющая компания фонда ставит своей целью обеспечить доходность выше, чем по валютным депозитам банков. Если сравнивать риски, то тут нужно рассматривать и сравнивать каждый вид рисков отдельно.

Кредитный риск портфеля фонда достаточно диверсифицирован, и потери в случае дефолта какого-либо эмитента пропорциональны его доле в портфеле. В случае дефолта банка вкладчики-депозиторы рискуют всей суммой вклада свыше гарантированной КФГВ суммы.

В отличие от банковских вкладов, фонду присущ рыночный риск, то есть риск изменения стоимости пая вследствие изменения рыночной стоимости финансовых инструментов, входящих в состав портфеля фонда.

В целом, принимать тот или иной вид риска зависит от аппетита к риску и риск-профиля каждого инвестора индивидуально.

- Какова текущая доходность пая? Из чего она складывается? Каковы издержки инвестора?

- По состоянию на 31 мая 2021 года доходность с основания (с 23 мая 2017 года по 31 мая 2021 года) составила 5.6% годовых в долларах США. За последние 12 месяцев (с 31 мая 2020 года по 31 мая 2021 года) доходность составила 10.1%. По требованиям законодательства мы не имеем права публиковать доходность за период меньше, чем за 12 месяцев.

Указанные цифры показывают доходность для инвесторов уже за вычетом комиссий управляющей компании и других расходов, связанных с управлением Фондом. Комиссия управляющей компании за администрирование фонда (management fee) составляет 0.65% годовых. Комиссия управляющей компании от дохода в случае превышения порогового уровня доходности (5%) по итогам календарного года (success fee) составляет 10% от дохода. Комиссии других профессиональных участников рынка (кастоди, биржа, клиринговые организации, регистратор, и другие) составляют суммарно примерно 0.20% – 0.30% годовых.

Доходность инвестора в паи ПИФа складывается из изменения стоимости пая (рост или снижение) и дивидендных выплат. Согласно текущей дивидендной политике, Фонд выплачивает дивиденды ежеквартально в размере 1.25% от стоимости пая на конец соответствующего календарного квартала (ориентир – 5% годовых).

Относительно высокая доходность за последние 12 месяцев сложилась вследствие эффекта низкой базы – в первом полугодии 2020 года мировые финансовые рынки, в том числе и рынки облигаций, значительно «просели», и во втором полугодии 2020 года они восстанавливались быстрыми темпами. Инвесторам лучше ориентироваться на целевую долгосрочную доходность на уровне 5 – 6% годовых.

- Стоимость пая на 1 июня около $1059. Насколько она изменилась за последние 4 года?

Стоимость пая при первоначальном размещении составляла $1 000. Часть полученного дохода фонд выплачивает в форме дивидендов, а оставшаяся часть дохода идет на увеличение стоимости пая, если размер дохода больше размера дивидендов.

- Для любого инвестора важен момент "выхода" из актива. Каков момент "выхода" из пая ПИФа "Валютный"?

- Фонд является бессрочным. Инвестиционными целями фонда являются как обеспечение текущего дохода (дивидендные выплаты), так и сохранение капитала (прирост стоимости). Задачей управляющей компании является достижение этих целей на длительных отрезках времени.

Точки входа и выхода инвесторы могут устанавливать, исходя из своих индивидуальных целей и потребностей.