Справедливое налогообложение "заговорили"

Справедливое налогообложение "заговорили"

Пожалуй, главным событием стало то, чего все ожидали, но оно не произошло. Так и не были приняты долгожданные налоговые поправки, чтобы позволить гражданам РК сальдировать (учитывать) убытки от операций с зарубежными ценными бумагами. Справедливое налогообложение не состоялось, хотя чиновники Министерства национальной экономики и Комитета госдоходов (КГД) Минфина обещали поправки на разных совещаниях.

Позиция КГД в сухом остатке: граждане не ведут бухгалтерский учет с финансовыми инструментами - им нельзя доверять по поводу правильности и достоверности расчета налогов. Кейс с несправедливым налогообложением - "эталон" того, как чиновники могут на годы "заговорить" решение вопроса. А он тянется с 2020 года.

Мы, в Ассоциации QAMS, надеемся, что в наступающем году голос граждан - индивидуальных инвесторов услышит парламент РК!

Тенге принес долларовую доходность

2023-й запомнился также тем, что:

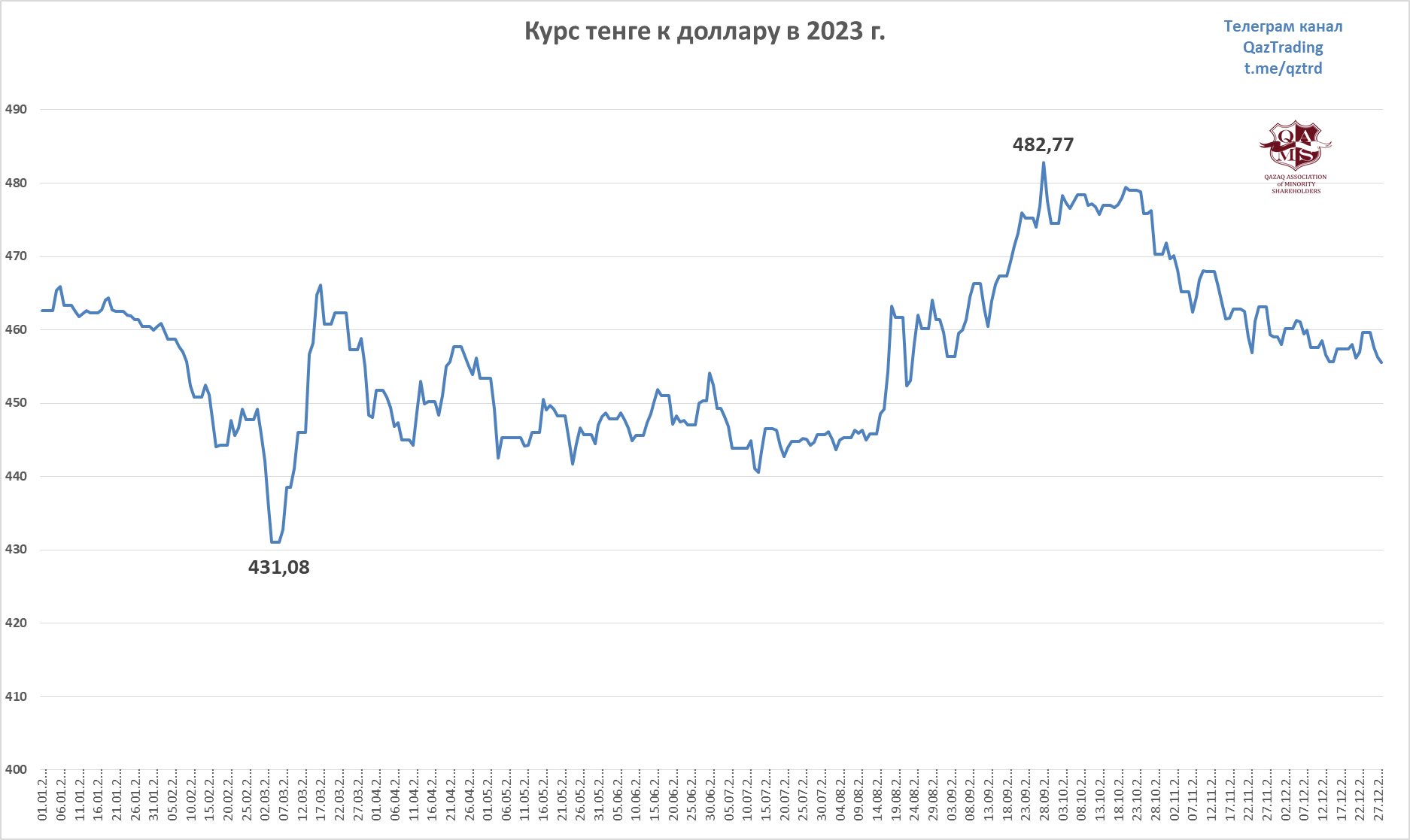

Курс тенге стал гораздо более предсказуемым и менее волатильным. Продажа валюты из Национального фонда (трансферты в республиканский бюджет) аман болсын - свыше $8,8 млрд за январ-ноябрь. Курс тенге/$ за год укрепился на 1,5% (в 2022-м тенге ослаб на 7,1%), а разница между пиковым и пороговым значениями сократилась до 12% против 23,5% годом ранее. Среднегодовой курс сложился на уровне 456,25 против 460,8 за 2022 г. (график ниже).

Базовая ставка Национального банка (НБ), хотя и стала снижаться в августе (с 16,75%), остается на высоком уровне – 15,75%. Ставка НБ снизилась вслед за инфляцией, которая хоть и сократилась в два раза, но остается двузначной – 10,3% за ноябрь (годовая).

Что это все значило для инвесторов? Менее волатильный тенге позволил заработать хорошую долларовую доходность в тенговых активах. В частности, на депозитах в банках, где эффективная ставка составляет от 14,5% годовых.

Высокие ставки по тенговым депозитам понижают аппетит инвесторов к рискам. От рисковых активов (например, акций) инвесторы требуют повышенную доходность. Для QZ рынка это значит - повышенную дивидендную доходность.

Минфин подвинул Нацбанк в "КазМунайГазе"

"Финт" с инвестициями средств Нацфонда в акции "КазМунайГаза" (КМГ) стал еще одной "фишкой" года. Напомним, по решению правительства на средства будущих поколений можно будет с дисконтом покупать акции КМГ, а деньги от продажи акций КМГ идут на финансирование дефицита республиканского бюджета.

На 26 декабря Минфин по этой схеме стал вторым крупным акционером КМГ (с долей простых акций 20%) после "Самрук-Казына" (67,42%), подвинув НБ (9,58%).

В результате "финта": правительство и НБ (как управляющий активами фонда) - как бы "красавчики", поскольку деньги Нацфонда не тратятся в виде целевых трансфертов в бюджет, а инвестируются в финансовый инструмент. Да еще автоматом можно прибыль фиксировать, поскольку бумаги покупаются с дисконтом (мы посчитали - 7,4%), а учитываются по рыночной цене.

Что не так с этим схематозом:

Деньги из Нацфонда уходят мимо контроля парламента.

Корректно ли оценивать акции КМГ в активах Национального фонда на основе котировок на бирже KASE? Ведь речь идет о большом объеме ценных бумаг, который в реальной рыночной ситуации на нашем малоликвидном рынке не продать, а зарубежного листинга у КМГ нет. А если и можно продать эти бумаги на локале, то только ЕНПФ - по приказу сверху.

Нацфонд создан для диверсификации инвестиций, а не для обратного закачивания денег от нефтегаза в нефтегаз. Такой "инвестиционный" подход генерирует огромные риски для фонда.

Одна страна – два рынка: эпопея завершается?

С созданием второй фондовой биржи в стране (AIX) было очевидным, что наш рынок такую "конкуренцию" не переживет. Без того низкая ликвидность "размазалась" на вторую площадку. Уходящий год дал старт "голодным играм" между командами KASE и AIX, кто из них выживет. А может поступят аппаратно – создадут госхолдинг над этими организациями - и на этом выполнят поручение Касым-Жомарта Токаева?

Концептуально проблема не в существовании двух фондовых бирж в Казахстане, а в наличии двух регуляторов фондового рынка.

Первым по-взрослому испытанием для AIX, да и в целом для МФЦА, стал первый дефолт по долгам. Дефолтнул застройщик NEF QAZAQSTAN - не смог 21 декабря погасить бонды. Сумма долга (включая купон) - Т4.4 млрд.

Есть возможность проверить, чего стоит правовая инфраструктура МФЦА, насколько эффективен для защиты инвесторов суд МФЦА. А держателям облигаций NEF QAZAQSTAN хотелось бы пожелал успешного разрешения ситуации.

"Самрук-Казына" – второе правительство?

Единственное в этом году "домашнее" размещение акций - SPO (FPO) KEGOC. Бумагу размещали в ноябре с дисконтом к рыночной цене – Т1482 за бумагу. С помпой презентовали старт торгов на AIX. С тех пор биржевые котировки KEGOC выглядят как остановка сердца.

FPO KEGOC в очередной раз показало короткий горизонт планирования в "Самрук-Казына": главное свадьбу провести, а после свадьбы - хоть потоп.

Ключевым является вопрос о роли и месте "Самрук-Казына" в экономике Казахстана. Если это второе правительство с функциями по расходованию бюджета и обустройства родственников чиновников, то в таком виде фонд несет деструктивный заряд. Если же это корпоративная структура, то надо оценивать ее эффективность по рыночной стоимости активов, которыми управляет "Самрук-Казына". Для этого нужно активное разгосударствление (не по чайной ложке раз в пять лет), в том числе, через механизмы IPO/SPO. Вот с этим у нас проблемы.

Дорогой Лаврентьев

На финале среди итогов года сделка по покупке QZ активов Mittal Steel. Она обойдется новому инвестору Андрею Лаврентьеву в сумму чуть менее $1 млрд. На $1 млрд компания г-на Лаврентьева, зарегистрированная в МФЦА, задумала облигационную программу. И уже привлекала $355 млн на AIX под 15% годовых.

Валютные облигации г-на Лаврентьева на нашем рынке - самый дорогой долг в долларах. Кто купил эти бонды, неизвестно (было частное размещение).

Вопрос: это какой должен быть маржинальный сталелитейный бизнес, чтобы отбивать такой дорогой долг?